Якщо ви, як і більшість людей, божеволієте, коли вам потрібно розібратися зі своїм бюджетом і ви не можете сказати, скільки заробляєте і витрачаєте, не кажучи вже про інвестування, своєчасну оплату рахунків і покриття кредитів, вам потрібен додаток для управління фінансами. І ви не самотні!

Сім з десяти користувачів смартфонів переходять до використання фінансових додатків, які забезпечують безпеку їхніх даних і пропонують індивідуальні послуги, пристосовані до їхніх індивідуальних потреб. Саме тому розробка додатків для управління грошима є однією з найбільш значущих сучасних тенденцій.

Популярність таких додатків зростає з кожним днем. Тому ми вирішили розібратися з актуальними трендами, технологіями, функціями та тенденціями в розробці програмного забезпечення для особистих фінансів, щоб тримати наших читачів в курсі подій. У цій статті ми дізнаємося, як створити унікальний фінансовий додаток на кшталт Mint.

Що таке Mint App?

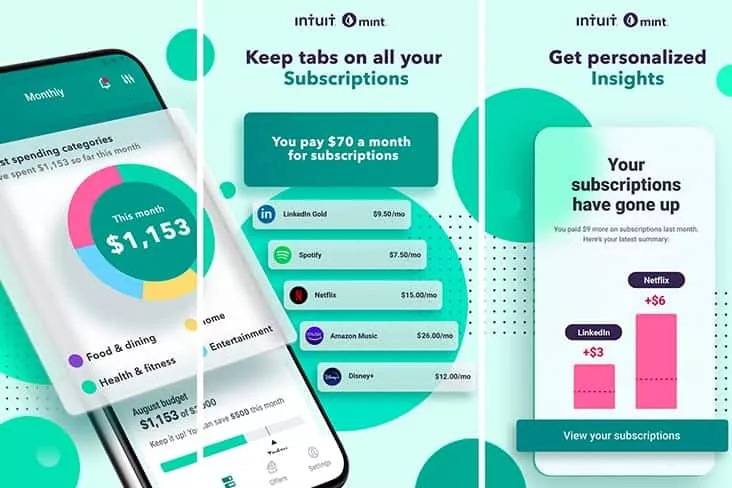

Заснований у 2006 році як додаток для відстеження та планування особистого бюджету, Mint міцно утримує лідерство серед рішень для управління особистими фінансами. Додаток пропонує своїм користувачам безліч простих у використанні інструментів фінансового планування та відстеження, які сприяють автоматизації процесу бюджетування та заощадженню грошей.

Додаток пропонує встановлення бюджетних цілей на основі витрат, щоб користувач міг пізніше скоригувати або збільшити ці цілі. Більше того, додаток Mint дозволяє синхронізувати кредитні картки, банківські рахунки та інші фінансові рахунки, відстежувати доходи, автоматично оновлювати та класифікувати витрати, встановлювати цілі для заощаджень та багато іншого.

Ось чому користувачі Mint цінують можливість отримати чітку і повну картину свого фінансового стану в одному місці, а також надійний захист. Отже, якщо ви виношуєте ідею створити додаток для управління грошима , подібний до Mint, вам слід почати свій шлях з розгляду актуальних вимог ринку до сучасних програмних рішень для управління особистими фінансами.

Давайте розглянемо їх.

Вимоги ринку додатків для управління грошима

Ринок фінансових додатків дуже великий. Тому розробники повинні бути готовими до конкуренції на ньому і не відставати від конкурентів. На ньому присутні не лише великі технологічні компанії, такі як Apple чи Google, але й безліч невеликих стартапів, що розвиваються. Ось чому аналіз конкурентів є обов'язковим.

Постійний аналіз конкурентів

Очевидно, що для того, щоб витримати конкуренцію, вам потрібно створити фінансовий інструмент, який надає користувачам реальну цінність. Для цього потрібно вивчати та вчитися на продуктах, схожих на ваш. Хоча кожен розробник проводить аналіз конкурентів дещо по-різному, загальна картина завжди однакова.

Вам потрібно знайти своїх конкурентів і створити продукт краще, ніж вони пропонують. На цьому шляху ви також переконаєтеся, що ваша ідея є життєздатною і варта інвестицій часу та грошей, одночасно навчаючись на чужих помилках.

Отже, вам слід знайти своїх конкурентів через Google, ProductHunt, розділи Reddit r/Entrepreneur або Reddit r/startups. Перевірте основні аспекти їхнього бізнесу: веб-сайт, основну ціннісну пропозицію, рейтинг у магазинах додатків та відгуки, а також перегляньте соціальні мережі та з'ясуйте, які способи монетизації вони використовують.

Зробивши все це, ви дізнаєтесь про сильні та слабкі сторони конкурентів, а також їхні особливості, щоб потім вписати свій продукт у загальну картину.

Згодом довгостроковий моніторинг має стати вашим повсякденним завданням, щоб випереджати конкурентів щодо оновлень, інноваційних функцій та багатьох інших факторів, про які ви ніколи не дізнаєтесь, якщо не відстежуватимете їх.

Впровадження чат-ботів

Використання віртуальних помічників - сучасний тренд, який набирає обертів у фінансовій сфері. Інтеграція чат-ботів необхідна для будь-якої програми чи платформи. Програмне рішення для бюджетування може допомогти відстежувати витрати та підказати, як ефективніше заощаджувати гроші. Таким чином, ви можете одночасно зменшити навантаження на службу підтримки та спростити користувацький досвід.

Криптовалюти включно

Цифрові валюти та криптоактиви сьогодні займають своє місце поряд з фіатними коштами та акціями. Тому, щоб задовольнити потреби вашої аудиторії, вам слід врахувати це Додаток Mint, наприклад, дозволяє керувати балансом біткоїнів, тоді як деякі інші рішення вже дозволяють торгувати криптовалютою та керувати цифровими гаманцями. Щоб забезпечити конкурентоспроможність вашого програмного забезпечення, інтегруйте в нього чат-бота зі штучним інтелектом.

Висока продуктивність UI/UX

Додаток для особистих фінансів - це щось дуже приватне і досить чутливе зі складним функціоналом. Щоб зробити його зручним для користувачів, дуже важливо, щоб він не був надто складним, але інтуїтивно зрозумілим і зручним.

Тому, ми радимо створювати UI/UX з урахуванням усіх больових точок та потреб користувачів.

Для цього потрібно встати на місце користувачів і думати так, як вони. Доцільно забезпечити аудиторію короткою і веселою навчальною кривою, своєрідними порадами з онбордингу, а також пам'ятати про золоте правило "трьох дотиків". Будь-яку проблему можна вирішити за 3 дотики або навіть менше.

Обирайте простий інтерфейс, зрозумілу навігацію та інклюзивність. Спробуйте знайти правильний баланс у вашому UI/UX, щоб включити максимум необхідних функцій на дашборді і не перевантажити його.

Однак пам'ятайте, що тенденції в UI/UX змінюються, і ви повинні постійно оновлювати дизайн вашого додатку, щоб йти в ногу з часом. Тепер давайте розберемося з функціями, які повинен мати ваш додаток для фінансів на сьогоднішній день.

Які функції повинні мати додатки для управління фінансами

Сучасний додаток для управління фінансами допомагає користувачам відстежувати свої доходи та витрати. Але не тільки, він також повинен сприяти оптимізації бюджету та ефективному управлінню особистим капіталом і багатством, а також підвищенню фінансової грамотності. Таким чином, щоб відповідати вимогам сучасного ринку, він повинен мати багатий функціонал.

Створення рахунку

Ця функція передбачає, що користувачі повинні зареєструватися та ввести свої персональні дані та фінансові реквізити для відстеження своїх фінансів. Авторизація та безпека - це те, на що варто звернути особливу увагу. Фінансові дані є надзвичайно чутливими даними, тому подумайте про двофакторну автентифікацію, розпізнавання обличчя, голосу, відбитків пальців, генерацію унікального коду або інші заходи для захисту даних ваших користувачів.

Доступ до облікового запису

Доступ до облікового запису користувача повинен бути безпечним, оскільки він має справу з особистими та фінансовими даними. Однак вам потрібно пов'язати обліковий запис користувача в додатку з картками та банківськими рахунками, тому захищений пароль є обов'язковим. Процедура входу/виходу має відбуватися кожного разу, коли користувач взаємодіє з додатком. Розумно дозволити короткострокові сесії (сесії з обмеженим терміном дії), це мінімізує ймовірність того, що додаток буде працювати без захисту.

Безпека даних

Як ми вже неодноразово згадували, безпека даних - це питання номер один при розробці інструментів для управління грошима. Ви повинні не тільки створити рішення і забезпечити безпечну авторизацію, але й забезпечити безпеку даних на кожному рівні каналу передачі даних. Передбачте шифрування та зберігання даних, що передаються, як мінімум, за допомогою стандартного SSL-протоколу.

Уникайте бібліотек з відкритим вихідним кодом, а також криптографічних бібліотек із закритим вихідним кодом, оскільки вони не дозволяють перевірити їх надійність і кваліфікацію. Пливіть за течією і перевіряйте сучасні методи підвищення безпеки ваших додатків, коли вони з'являються, тестуйте їх і застосовуйте, якщо гра варта свічок.

Нагадування про рахунки

Впровадьте функцію відстеження рахунків, це дозволить вашим користувачам зберігати і контролювати всі свої рахунки в одному місці. Але ще краще реалізувати функцію сповіщення про те, що і коли користувач повинен сплатити, щоб жоден платіж не був пропущений.

Сповіщення

Як ми вже згадували вище, сповіщення доцільно використовувати для того, щоб не пропускати платежі. Однак їх також можна використовувати для інформування користувачів про низький баланс, досягнення цілей, прострочені платежі, підозрілі операції та багато іншого.

Синхронізація даних

Додаток для бюджетування повинен мати можливість синхронізувати всі облікові записи користувачів, а також кредитні та дебетові картки. Таким чином, людина отримає повний огляд усіх транзакцій, рахунків, комісій, операцій, кредитів, інвестицій та всього іншого, необхідного для ефективного управління бюджетом.

Інвестиційні рекомендації

Разом з відстеженням інвестицій, допоможіть своїй аудиторії залишатися в курсі ринкових показників. Впроваджуйте аналіз за допомогою штучного інтелекту та підказуйте їм найкращі варіанти розміщення активів, такі як брокерські рахунки, пайові інвестиційні фонди, інвестиції в ІСІ, нерухомість тощо.

Розважальний елемент

Трохи розваг додають легкості та простоти серйозним фінансовим питанням. Тому розважальні функції є дуже важливими. Mint запровадив гейміфікацію, щоб заохотити користувачів до взаємодії з додатком. Ви також можете розглянути деякі системи винагород, наприклад, встановлення цілей і відзначення досягнень за допомогою певної системи балів.

Швидкий доступ до транзакцій

Ви можете не тільки надавати користувачам деталі транзакцій в одному місці, але й класифікувати їх за категоріями, щоб користувачі могли ефективно відстежувати свої витрати.

У Mint можна вибрати всі конкретні транзакції від певного продавця або категорії і встановити для них категорію. Додаток також дозволяє приховувати транзакції. Ви можете створити власний шаблон відповідно до потреб вашої цільової аудиторії.

Аналіз операцій профілю та адаптація поведінки додатку

Використовуючи функцію аналізу, користувачі можуть відстежувати свою фінансову діяльність, правильно управляти та заощаджувати свої кошти і відповідно коригувати витрати.

Хороша ідея - дозволити щоденні, щотижневі, щомісячні та річні звіти про доходи та витрати, згруповані за категоріями, узагальнені та, можливо, з оцінками, порадами чи прогнозами на наступний період.

Користувачі оцінять функцію бюджетування, щоб планувати свої витрати на тиждень, місяць або кілька місяців. Дозвольте встановити ліміти витрат і сповіщення, щоб уникнути перевитрат у вашому новому фінансовому додатку.

Завдяки ретельному аналізу поведінки користувачів на основі даних додатку, можна виявити шаблони та варіації поведінки користувачів для подальшого покращення бюджету.

Ми можемо багато говорити про функції додатку, але давайте зупинимося на технічному аспекті та платформах для реалізації всіх цих функцій.

Платформи для розробки мобільних фінансових додатків та технологічні стеки

Як ви зрозуміли з вищесказаного, нативна розробка спирається на мови програмування, технологічні стеки та інструменти, розроблені для однієї платформи. У таких випадках розробники орієнтуються на специфічні вимоги обраної платформи, тоді як кросплатформенна розробка дозволяє створювати один додаток для декількох платформ.

Команда Stfalcon є експертами в будь-якому типі розробки, тому списки технологічних стеків для різних типів додатків, таких як Mint, можна знайти нижче.

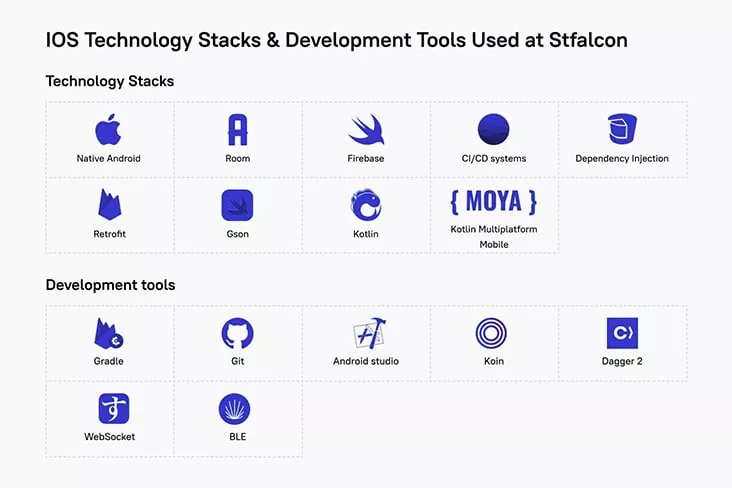

Технологічний стек для iOS для розробки додатків для особистих фінансів

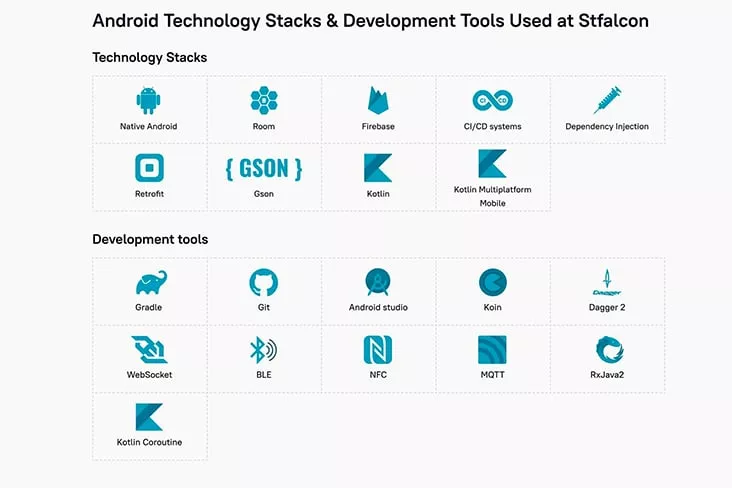

Стек технологій для Android для створення фінтех-додатків, таких як Mint

Після того, як ви склали список функцій для вашого додатку про бюджет, вам слід визначитися з його типом, а отже, з інструментами та технологіями, які ви будете використовувати для розробки. Якщо вас бентежать всі ці терміни, такі як фреймворки, мови програмування, бібліотеки тощо, просто зверніться до експертів Stfalcon за вичерпною консультацією.

Тим часом, давайте розглянемо процес розробки більш детально.

Процес розробки фінтех-додатків

Щоб створити найкраще рішення для управління грошима і випередити своїх конкурентів, слід підійти до тривалого і складного процесу розробки з усією серйозністю і відповідальністю. Першим кроком на шляху до повнофункціонального рішення є збір вимог.

Вимоги

Цей етап у Stfalcon традиційно називають дискавері фаза. Він включає в себе дослідження користувачів, дослідження конкурентів, а також технічні та бізнес-дослідження. Наші фахівці намагаються дізнатися якомога більше про ринок, цільових користувачів, конкурентів та їхні продукти, тенденції, ризики та можливості.

Тому, протягом discovery, ми отримуємо глибоке розуміння ринку, цільової аудиторії додатку, її болів та потреб. Ми робимо припущення, перевіряємо ідеї і в результаті формуємо унікальну ціннісну пропозицію, яка допоможе виділитися серед конкурентів та існуючих продуктів. Наше бачення та оцінку проекту ми надаємо клієнту для узгодження.

Розробка

Як тільки всі деталі узгоджені, починається процес розробки. Щоб створити найкращий додаток для управління бюджетом, необхідно реалізувати найкращий UI/UX дизайн. Дуже важливо зробити продукт функціональним, але при цьому інтуїтивно зрозумілим і зручним для користувача, тоді рішення сподобається вашій аудиторії. Фронтенд/бекенд кодування реалізується відповідно до типу та специфіки додатку.

Тестування ПЗ

Тестування програмного забезпечення - один з найважливіших етапів у процесі розробки перед тим, як нове рішення буде випущено. Ви повинні переконатися, що додаток працює і поводиться так, як очікується і бажано.

Він повинен працювати безперебійно і без помилок.

Тестування може бути ручним і автоматизованим, реалізованим на різних рівнях. Деталі, вимоги та KPI обговорюються з клієнтом на самому початку проекту. Таким чином, на цьому етапі ми гарантуємо, що забезпечили належну якість продукту нашим клієнтам і користувачам додатків.

Публікація додатку

Ніхто не дізнається, що у вас є найкращий додаток для управління бюджетом, доки ви не опублікуєте його та не випустите на ринок. Ми допомагаємо нашим клієнтам з публікацією додатків в Google Play та App Store, купуємо акаунти для публікації додатків та проводимо релізи.

Підтримка та обслуговування

Після того, як додаток створено та випущено, Stfalcon у більшості випадків продовжує підтримувати його інфраструктуру. Ми усуваємо помилки, про які повідомляє клієнт, і вирішуємо проблеми, які можуть виникнути.

Обсяг технічного обслуговування і підтримки, як правило, визначається і регулюється договором.

Тут ми розглянемо деякі поширені проблеми та надамо інформацію, яка допоможе вам створити фінансовий додаток, що допоможе користувачам краще керувати своїми грошима.

FAQ про додатки для особистих фінансів

Чого клієнти очікують від додатків для особистих фінансів?

Користувачі очікують, що фінансові додатки допоможуть їм відстежувати витрати, встановлювати бюджети та досягати цілей заощаджень. Одним з найважливіших аспектів є безпека. Користувачі хочуть знати, що їхні фінансові дані знаходяться в безпеці. Розробники повинні зосередитися на заходах безпеки, щоб захистити конфіденційну інформацію користувачів. Це шифрування, захищені сервери та надійна автентифікація. Команда розробників додатку для особистих фінансів також повинна зосередитися на створенні простого, інтуїтивно зрозумілого користувацького інтерфейсу.

Які функції повинен мати додаток для особистих фінансів?

Коли ви створюєте фінансовий додаток, деякі ключові функції, які він повинен мати, - це відстеження витрат, інструменти бюджетування та нагадування про рахунки. Обов'язковою є можливість пов'язати кілька банківських рахунків і кредитних карток. Ці функції дозволяють користувачам отримати чітку картину своїх фінансів і приймати обґрунтовані рішення. Іншими цінними функціями для розробки додатків для управління особистими фінансами є постановка цілей заощаджень та персоналізовані фінансові поради. Включивши ці функції, ви можете розробити додаток для управління грошима та фінансового моніторингу, який допоможе користувачам керувати своїми фінансами.

Як такі додатки, як Mint, заробляють гроші?

Існує кілька поширених підходів до монетизації для отримання доходу для додатків для особистих фінансів. У деяких додатках преміум-функції доступні за окрему плату. Інші програми співпрацюють з фінансовими установами і заробляють на рефералах. Деякі пропонують користувачам цільові фінансові продукти. Важливо мати чітку стратегію монетизації при створенні фінансового додатку.

Висновок

Маючи великий досвід у розробці програмного забезпечення, Stfalcon володіє всіма необхідними навичками, технологічним стеком і знаннями, щоб розробити сучасний продукт для будь-якої галузі. Однак фінтех є найпривабливішою та найперспективнішою сферою для входження..

Тож, давайте разом обговоримо ваш проект і втілимо його в життя.

Про Автора

Андрій - Android-розробник з більш ніж 6-річним досвідом у створенні, інтеграції та підтримці Android-додатків. Він має значний досвід у розробці програмного забезпечення та додатків корпоративного рівня. Як автор, він написав численні статті про розробку додатків. В даний час він працює з командою Stfalcon.