Застосування штучного інтелекту в бізнесі набирає обертів. За даними SAS, ⅔ компаній з різних галузей очікують, що ШІ вплине на їхню діяльність протягом наступних 5-10 років. Однак високому ентузіазму заважає недостатня організаційна готовність. Багато хто вагається, чи варто починати зараз - часто відлякує культивована думка, що штучний інтелект - це лише для великих гравців. Але чи так це насправді? І як використовувати AI для бізнесу? Давайте перевіримо!

Для початку - кілька прикладів. Ні, не з Google чи Amazon.

A Винороб з П'ємонту розуміє, що якість його вина (і успіх його бізнесу) залежить від розрахунків не менше, ніж від виробничих зусиль. Тож він об'єднує зусилля з провідною італійсько-німецькою компанією Ors Group, яка займається розробкою програмного забезпечення зі штучним інтелектом. Результатом їхньої трирічної співпраці стала програма Algo-Wine, яка робить точні прогнози, коли найкраще збирати виноград. Це приносить виноробам до 30% річного прибутку. Звучить заманливо, чи не так??

Невеликий бухгалтерський онлайн-бізнес наполегливо працює над тим, щоб зробити ведення та подання звітності простим і швидким. Вона започатковує постійний дослідницький проект і впроваджує хмарне програмне забезпечення зі штучним інтелектом, спрямоване на автоматизацію бухгалтерських завдань для своїх клієнтів. У 2017 році компанія отримує титул "Піонер практичної досконалості" (Practice Excellence Pioneer), найпрестижнішу нагороду в бухгалтерській галузі. Цього ж року її оборот перевищує 1 мільйон фунтів стерлінгів. Непоганий результат для компанії, в якій працює всього 30 співробітників.

Ювелірний магазин з Діамантового району, що бореться з жорсткою конкуренцією, знаходить порятунок у впровадженні віртуального геммолога, який використовує штучний інтелект для пошуку на світовому ринку діамантів. За лічені секунди він обробляє мільйон точок даних, щоб допомогти покупцям зробити ідеальний вибір обручки. Клієнти в захваті: більше ніяких виснажливих пошуків. Власники компанії не менш щасливі: близько 2 000 конкурентів залишилися позаду.

Що ж, можливо, вас вже не потрібно переконувати, але все ж таки є питання, з чого почати. Всі говорять про важливість штучного інтелекту, але мало хто пояснює, як використовувати АІ в розвитку бізнесу. Отже, перше, що нам потрібно з'ясувати, - що означає аі для бізнесу.

Що таке АІ у вузькому і широкому сенсі

Термін "штучний інтелект" зараз використовується в різних значеннях. У вузькому сенсі під ШІ розуміють лише програмне забезпечення, яке імітує роботу людського мозку. У більш широкому сенсі ШІ використовується як загальний термін для кількох різних технологій, які включають в себе

- Машинне навчання. МН використовує статистичні методи для підвищення продуктивності комп'ютерної системи на основі різних даних без або з мінімальним втручанням людини. Розпізнавання облич у Facebook є гарною ілюстрацією того, як це працює.

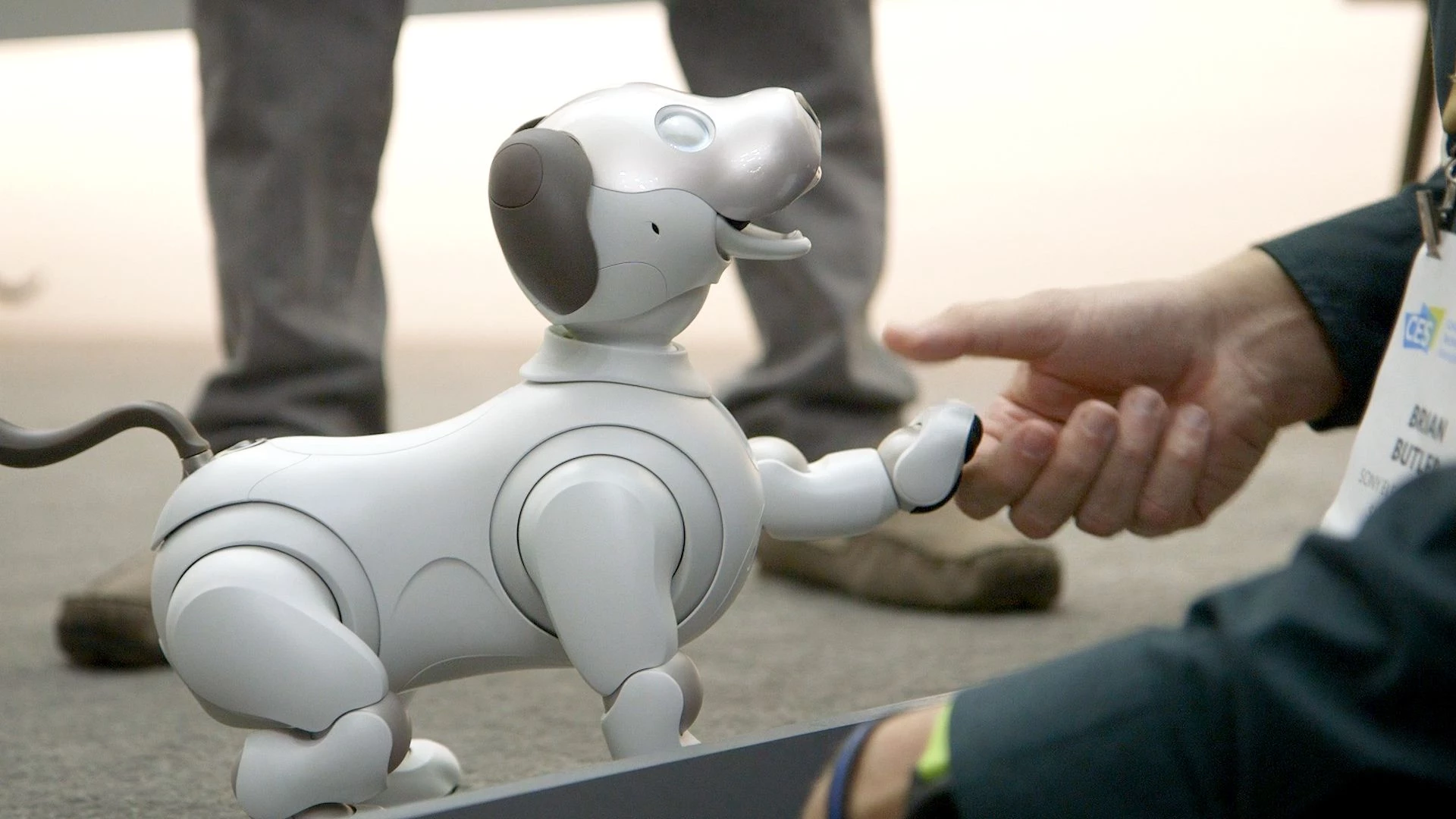

- Розумна робототехніка.. Сучасні розумні роботи - це системи штучного інтелекту, які застосовують методи ML для отримання інформації з навколишнього середовища. Вони вже використовуються в багатьох галузях і виконують завдання від медичної діагностики до приготування піци.

- Віртуальний асистент. Віртуальний асистент - це програмний агент, який використовує когнітивні обчислення, щоб пропонувати клієнтам допомогу в режимі 24/7 при користуванні веб-сайтами або пошуку інформації. Можливо, ви вже встигли познайомитися з такими віртуальними помічниками, як Amy з X.ai та Watson від IBM.

- Управління прийняттям рішень. Автоматизована підтримка прийняття рішень ґрунтується на здатності систем, заснованих на правилах, приймати рішення для повторюваних управлінських завдань без участі людини. Прийняття рішень на основі штучного інтелекту вже використовується в системах управління транспортом і системах онлайн-рекрутингу. Одним з відомих лідерів у цій технології є компанія Cypress Software Systems.

- Розпізнавання мови. Це здатність комп'ютерних програм слухати людську мову і розуміти її. Сюди відносяться Alexa від Amazon, Google Assistant, Cortana від Microsoft і Siri від Apple.

- Генерація природної мови. Ця технологія спрямована на аналіз даних і перетворення їх на текст, зрозумілий людині. Це те, що Forbes вже використовує для створення звітів про прибутки компаній, а Міністерство охорони навколишнього середовища Канади - для складання прогнозів погоди.

Ці технології вже застосовуються в такій великій кількості галузей, що, безумовно, заслуговують на окрему статтю, яку ми обіцяємо написати. Але яку б ідею ви не вирішили втілити в життя, ви почнете з певних загальних кроків, як впровадити ШІ в бізнес.

Впровадження АІ в бізнесі: перші кроки

Неможливо впровадити штучний інтелект для бізнесу за пару днів. Попередній аудит та оптимізація існуючих процедур і політик мають велике значення. Починати потрібно вже зараз, якщо ви не хочете відступати через 5 або 7 років. Ось як впроваджувати АІ в малому бізнесі.

Ознайомтеся з технологіями ШІ. Перший крок, якщо ви не знаєте, як застосувати штучний інтелект у бізнесі, — це ознайомитися з технологією. Дізнайтеся, що стоїть за кожною з них і як їх можна застосувати. Ви можете знайти багато навчальних матеріалів на Udemy, Coursera та Udacity. NVIDIA розробила вичерпний список курсів штучного інтелекту для різних рівнів, починаючи від початкового до просунутого — це дуже зручно. Спробуйте продукти ШІ самі, щоб зрозуміти, що вам у них подобається, а що ні. Обдумайте, як ваші клієнти можуть використовувати схожі технології під час роботи з вашими продуктами.

Переосмисліть свій бізнес. Запитайте себе, де у вашій галузі ви можете отримати конкурентну перевагу, застосувавши штучний інтелект для бізнесу. Або, навпаки, в яких питаннях ви відстаєте. Подумайте, як можна використати штучний інтелект в бізнесі, щоб не відставати від конкурентів. Наприклад, якщо у вас проблема з пошуком потенційних клієнтів, подумайте про використання машинного навчання для пошуку, реклами та холодних пітчингів. Розумний чат-бот може бути корисним, якщо вам потрібно покращити взаємодію з клієнтами на місці. Подумайте, як можна додати можливості штучного інтелекту до вже існуючих сервісів. Ось кілька варіантів використання ШІ в бізнес-аналітиці:

- покращення вашого веб-сайту,

- оптимізація маркетингових кампаній,

- покращення обслуговування клієнтів,

- побудова соціальної стратегії.

Встановіть вимірювані цілі та зверніться за порадою до технічного експерта1.

Зробіть попередні розрахунки. Оцініть витрати на впровадження. ШІ відрізняється від традиційного програмного забезпечення тим, що його не можна просто налаштувати і забути. Процес машинного навчання потрібно контролювати. Кому ви це довірите? Ви збираєтеся посилити власний штат інженерами з машинного навчання чи залучите сторонніх фахівців?

Орієнтуйтеся на дані. Щоб мати на чому вчитися, ШІ потребує легкодоступного набору даних, зібраних в одному місці. Тож, щоб створити хорошу базу, почніть консолідувати свої дані. Це може бути інформація з вашої CRM, рекламних кампаній, списків розсилки, аналізу трафіку, відгуків у соціальних мережах, публічної інформації про ваших конкурентів тощо.

Модернізуйте ІТ-інфраструктуру. Вивчіть, чи потребує ваша ІТ-служба редизайну, щоб пристосувати її до рішень, керованих штучним інтелектом.

Виберіть один сегмент як полігон для тестування. Почніть з одного сегмента вашого бізнесу. Пам'ятайте, що легше зазнати невдачі з проектом "закип'ятити океан", ніж з невеликою ідеєю, коли мова йде про штучні технології.

Переваги впровадження штучного інтелекту в бізнесі

Штучний інтелект може здатися складним. Але насправді він може спростити та покращити роботу компаній. Ось кілька корисних прикладів того, чому варто використовувати штучний інтелект у бізнесі.

Підвищення ефективності та продуктивності

Один із прикладів того, як штучний інтелект допомагає в бізнесі, - це підвищення продуктивності. Штучний інтелект може автоматизувати повторювані, трудомісткі завдання. Це звільняє ваших співробітників, щоб вони могли зосередитися на більш складній, стратегічній роботі. Наприклад, чат-боти зі штучним інтелектом можуть обробляти рутинні запити клієнтів у режимі 24/7. Це зменшує навантаження на ваших операторів. ML також може аналізувати величезні масиви даних, виявляючи закономірності та ідеї, які людина може пропустити. Це призводить до прийняття більш розумних рішень та оптимізації процесів.

Кращий аналіз даних і прийняття рішень

У сучасному світі, де все ґрунтується на даних, наявність потрібної інформації під рукою має вирішальне значення. Штучний інтелект може аналізувати величезні масиви даних за мить. Він виявляє закономірності та інсайти, на розкриття яких людській команді знадобилася б вічність. Він може аналізувати дані про клієнтів, щоб прогнозувати попит, знаходити ідеальні місця для нових об'єктів, оптимізувати цінові стратегії тощо. Штучний інтелект позбавляє вас від необхідності приймати важливі бізнес-рішення.

Покращення клієнтського досвіду

Ще один приклад того, як ШІ може допомогти в бізнесі, - використання чат-ботів і віртуальних асистентів. Вони надають клієнтам миттєву, точну інформацію в будь-який час доби. Ці інструменти вчаться на кожній взаємодії, щоб постійно вдосконалюватися. ШІ також може персоналізувати рекомендації щодо продуктів, маркетингові повідомлення та пропозиції послуг для кожного клієнта на основі його вподобань та поведінки. Коротше кажучи, ця технологія дозволяє вам краще розуміти і задовольняти потреби клієнтів.

Скорочення витрат і зростання доходів

Впровадження штучного інтелекту вимагає певних початкових інвестицій. Однак довгострокові переваги включають значну економію коштів. Як сьогодні штучний інтелект використовується в бізнесі для скорочення витрат? Ця технологія може автоматизувати завдання, які раніше виконувала людина. Це зменшує витрати на робочу силу, оскільки вам потрібно менше працівників. Економія часу та коштів дозволяє компаніям більше інвестувати в розвиток, розробку продуктів та інші сфери, що приносять дохід.

Ця технологія також допомагає бізнесу збільшувати свої доходи. Вона оптимізує операції, щоб бути більш ефективними. Вона знаходить найкращі моделі ціноутворення та маркетингові стратегії. Ці оптимізації призводять до максимального прибутку та повернення інвестицій.

Застосування штучного інтелекту в різних галузях

Штучний інтелект трансформує бізнес у різних галузях. Він сприяє підвищенню ефективності, зростанню та інноваціям. Розглянемо деякі з найкращих способів використання штучного інтелекту в бізнесі в різних галузях.

Маркетинг і продажі

Штучний інтелект - величезна перевага для відділів маркетингу та продажів. Він може аналізувати тонни даних про поведінку клієнтів, щоб забезпечити розуміння найкращих маркетингових стратегій. Чат-боти та віртуальні асистенти на основі штучного інтелекту можуть обробляти запити клієнтів у персоналізований спосіб. Інструменти зі штучним інтелектом можуть навіть створювати рекламу, електронні листи та контент для соціальних мереж. Звісно, всі вони орієнтовані на конкретну аудиторію.

Фінанси та бухгалтерія

Штучний інтелект чудово виявляє закономірності у великих масивах фінансових даних. Отже, для чого можна використовувати ШІ в бізнесі у фінансовій індустрії? Банки використовують його для виявлення шахрайства, мінімізації ризиків і пропозиції розумних інвестицій. Бухгалтерські фірми використовують його для автоматизації трудомістких завдань, таких як введення даних.

Інтелектуальні системи також можуть автоматизувати бухгалтерські завдання і надавати фінансові прогнози. Вони можуть прогнозувати все - від цін на акції до курсів валют. Торгові системи зі штучним інтелектом також можуть блискавично приймати рішення щодо біржових операцій.

Людські ресурси

Наймання та утримання найкращих талантів має вирішальне значення. Як штучний інтелект використовується в бізнесі, щоб допомогти в управлінні персоналом? Він допомагає HR-командам сканувати резюме та планувати співбесіди. Він навіть може ставити попередні запитання на співбесіді, оцінювати кандидатів на відповідність посаді та виявляти упередженість при прийомі на роботу.

ШІ може відстежувати дані про співробітників, щоб передбачити, хто з них може незабаром звільнитися. Це дозволяє компаніям надавати своєчасну підтримку та можливості для зростання. Крім того, він може надавати персоналізовані рекомендації щодо навчання.

Ланцюжок поставок і логістика

Давайте подивимося, як використовувати ШІ в бізнесі, що продає товари. Штучний інтелект робить подорож товарів по-справжньому розумною. Він планує найкращі маршрути для доставки. Компанії використовують ШІ, щоб передбачити попит на продукцію та оптимізувати виробництво, запаси і доставку. Автоматизовані роботи беруть на себе складські завдання, такі як збирання та пакування замовлень.

Штучний інтелект також допомагає автоматизувати складські операції за допомогою робототехніки та комп'ютерного зору.

Охорона здоров'я

Індустрія охорони здоров'я використовує штучний інтелект у різних сферах. Лікарі використовують його для вивчення медичних зображень, таких як рентгенівські знімки та МРТ. Алгоритми ШІ можуть виявляти хвороби та стани на ранніх стадіях. Вони аналізують величезні масиви геномних даних. Це може призвести до прориву в персоналізованій медицині.

ШІ також тестує нові медичні ідеї за допомогою комп'ютерних симуляцій. Спочатку не потрібно проводити експерименти на людях! Деякі програми також дають людям медичні поради. Ви можете отримати відповіді на запитання про симптоми або ліки. Штучні технології роблять медицину розумнішою і доступнішою для всіх.

Майбутнє штучного інтелекту в усіх галузях виглядає надзвичайно багатообіцяючим. Оскільки технології продовжують стрімко розвиватися, ми побачимо ще більше дивовижних застосувань у реальному світі.

Майбутнє штучного інтелекту в бізнесі

Оскільки інструменти на основі штучного інтелекту стають все більш досконалими і доступними, компанії всіх розмірів вивчають способи використання цієї потужної технології. Багатьох цікавить, як штучний інтелект вплине на бізнес у майбутньому. Що ж, це майбутнє сповнене захоплюючих можливостей і потенційних конкурентних переваг. Ось кілька ключових тенденцій, що формують майбутнє бізнесу.

Нові тенденції та технології у сфері штучного інтелекту

Якщо ви хочете знати, як почати бізнес у сфері штучного інтелекту, вам потрібно стежити за трендами. Одна з найгарячіших тенденцій ШІ - обробка природної мови. NLP дозволяє комп'ютерам розуміти, інтерпретувати та генерувати людську мову. Багато компаній використовують NLP для створення чат-ботів для обслуговування клієнтів, голосових помічників, автоматизованого написання текстів і перекладу.

Ще одна велика сфера - комп'ютерний зір. Він дозволяє комп'ютерам ідентифікувати та розуміти зображення та відео так, як це роблять людські очі. Його можна використовувати для камер безпеки, перевірки продуктів на наявність дефектів, розпізнавання облич для розблокування телефону та самокерованих автомобілів.

Однією з головних тенденцій є великі мовні моделі, такі як ChatGPT. Вони навчаються на величезних обсягах цифрових даних, щоб розуміти і спілкуватися природною мовою. Вони можуть відповідати на запитання, писати есе, кодувати програми тощо. Можливості продовжують швидко розширюватися.

Штучний інтелект значною мірою трансформує робототехніку. Завдяки ШІ, який контролює їхні рухи, зір і здатність приймати рішення, роботи стають набагато розумнішими і здібнішими. Нижче ви побачите, як штучний інтелект використовується в бізнесі, де застосовуються роботи:

- Виробництво. Роботи можуть збирати продукцію з високою точністю та ефективністю.

- Охорона здоров'я. Хірургічні роботи можуть допомагати лікарям у проведенні складних операцій.

- Логістика. Роботи можуть швидко і точно сортувати, пакувати і транспортувати вантажі.

- Дослідження космосу. Роботи можуть досліджувати і працювати в суворих умовах, занадто небезпечних для людини.

Поєднання систем штучного інтелекту та роботизованого обладнання дозволяє цим машинам виконувати завдання, які раніше були надто складними. Ця революція робить роботів корисними в багатьох галузях.

Роль штучного інтелекту у створенні конкурентних переваг

Чудовим прикладом того, як штучний інтелект використовується в бізнесі для підвищення його ефективності, є автоматизація завдань. Ці завдання зазвичай повторюються, займають багато часу або занадто складні для людини. ШІ може працювати 24/7, не втомлюючись і не припускаючись помилок. Це призводить до підвищення продуктивності, зниження витрат і підвищення якості.

ШІ також може знаходити потужні інсайти, приховані в даних. Алгоритми ML можуть аналізувати величезні обсяги даних. Вони виявляють закономірності, які люди не змогли б виявити. Компанії можуть використовувати ці знання, отримані завдяки ШІ, для прийняття кращих рішень, прогнозування майбутніх тенденцій, вдосконалення процесів і персоналізації продуктів і послуг.

Коли ШІ виконує рутинну роботу та аналіз, працівники можуть зосередитися на творчій, стратегічній та клієнтоорієнтованій роботі. Компанії, які першими впроваджують штучний інтелект, можуть отримати значну конкурентну перевагу над іншими у своїй галузі.

Підготовка до робочої сили, керованої штучним інтелектом

ШІ не може повністю замінити людську винахідливість, емоційний інтелект і здатність до абстрактного мислення. Найкраще він працює під наглядом людини. Хоча ШІ автоматизує деякі види робіт, він також створить абсолютно нові типи ролей, яких сьогодні не існує. Компаніям знадобляться люди з навичками розробки, використання та обслуговування систем штучного інтелекту. Компанії можуть навчати своїх працівників тому, як можна використовувати ШІ в бізнесі для досягнення своїх цілей.

Підприємствам необхідно навчати нинішніх працівників роботі зі штучним інтелектом. Бізнес-лідери також повинні ретельно продумати етику використання ШІ. Їм потрібно розробити рекомендації щодо відповідального використання ШІ без упередженості, порушення конфіденційності чи іншої шкоди. Зміцнення довіри до ШІ матиме вирішальне значення для його успішного впровадження.

Майбутнє бізнесу - за партнерством людини і ШІ. Компанії, які адаптуються до цієї нової реальності, можуть розкрити весь трансформаційний потенціал ШІ.

Тепер ви знаєте, як можна використовувати ШІ в бізнесі. Цей список поширених запитань має на меті відповісти на поширені запитання та занепокоєння щодо інтеграції технології штучного інтелекту у вашу діяльність.

FAQ

Як малий бізнес може отримати вигоду від технології штучного інтелекту?

Штучний інтелект може допомогти малому бізнесу працювати розумніше, бути ефективнішим і надавати кращий клієнтський досвід. Ось для чого використовується штучний інтелект у бізнесі, щоб зробити його більш успішним. Штучний інтелект може допомогти малому бізнесу працювати розумніше, бути ефективнішим і надавати кращий клієнтський досвід. Ось для чого використовується штучний інтелект у бізнесі, щоб зробити його більш успішним. ШІ може допомогти автоматизувати повторювані завдання, такі як введення даних, планування та чат-боти для обслуговування клієнтів. Чат-боти та віртуальні асистенти можуть забезпечити швидку та ефективну підтримку клієнтів. Це економить час і гроші. ШІ може аналізувати дані про клієнтів, щоб надавати персоналізовані маркетингові повідомлення та рекомендації щодо продуктів. ШІ може допомогти оптимізувати такі речі, як управління запасами, ланцюжок поставок і розподіл ресурсів, щоб приймати кращі бізнес-рішення. Він може аналізувати дані для прогнозування майбутніх тенденцій, моделей продажів і поведінки клієнтів. Автоматизуючи завдання та оптимізуючи операції, штучний інтелект може допомогти малому бізнесу скоротити витрати.

Які навички потрібні працівникам для ефективної роботи з системами штучного інтелекту?

Щоб ефективно працювати з системами штучного інтелекту, працівники повинні володіти певними важливими навичками. Вони повинні розуміти, як працювати з даними, збирати, аналізувати та інтерпретувати їх. Співробітники повинні вміти визначати проблеми, які АІ може допомогти вирішити, і трансформувати їх у завдання, які можуть виконати системи штучного інтелекту. Водночас вони повинні критично ставитися до результатів і рекомендацій, наданих цими системами. Вони повинні ставити під сумнів результати, а не сліпо приймати їх. Крім того, працівники повинні розуміти потенціал упередженості та етичних проблем у системах штучного інтелекту, щоб вчасно пом'якшити ці проблеми. Адаптивність і базові навички кодування/технічні навички будуть корисними для розуміння того, як ШІ, що використовується в бізнесі, може бути більш ефективним, і які нові навички та методи потрібні для використання цих систем.

Скільки інвестицій зазвичай потрібно для впровадження штучного інтелекту в бізнесі?

Інвестиції, необхідні для впровадження штучного інтелекту в бізнес, можуть суттєво відрізнятися. Це залежить від того, як АІ використовується в бізнесі, а також від розміру та складності організації. Рівень необхідної кастомізації також є важливим фактором. Малому бізнесу може знадобитися від $10 000 до $100 000 на базове впровадження АІ. Великі підприємства можуть витратити мільйони на просунуті рішення. Проте потенційна рентабельність інвестицій від підвищення ефективності та продуктивності часто може виправдати початкові витрати.

Висновки

Подібно до того, як інтернет змінив весь наш спосіб життя за останні два десятиліття, штучний інтелект стане неперевершеною силою трансформації в найближчому майбутньому. І чим раніше ви почнете аналізувати сфери, в яких ШІ може покращити ваш бізнес, тим краще ви будете позиціонувати себе в ринковій конкуренції.

Впровадження ШІ залежить від практичної готовності. Це означає наявність інструментів і кваліфікованого персоналу для ефективного використання технології. Початкові кроки по впровадженню штучного інтелекту в робочий процес вашої компанії включають:

- ознайомлення з технологіями штучного інтелекту;

- глибокий аналіз вашого бізнесу з метою впровадження рішень на основі штучного інтелекту ;

- попередній розрахунок витрат і персоналу ;

- консолідація даних;

- налаштування ІТ-інфраструктури компанії;

- виділення експериментального сегмента для м'якого запуску.

На перший погляд все це може здатися надто складним. Але не варто надто перейматися і піддаватися страху. Насправді, ймовірність невдачі з традиційним програмним забезпеченням набагато вища, ніж з АІ.

А на якому етапі перебуваєте ви? Давайте пройдемо цей шлях разом! Пишіть нам на info@stfalcon.com.