White-label рішення пропонують фінтех-компаніям спрощений спосіб розробки SaaS-додатків без необхідності починати з нуля.

Перевага такого підходу полягає в тому, що бізнес може сконцентруватися на своєму ключовому повідомленні, уникаючи ризиків і затримок, пов'язаних з ручною розробкою.

У цьому гайді ви дізнаєтесь, чи підходить банківський сервіс white label для вашого бізнесу, як вибрати найкращий час для його використання, а також про основні випадки його застосування.

У Stfalcon наша експертиза охоплює весь процес реалізації фінтех-проектів. Це включає в себе впровадження безпечних платіжних послуг та контроль складних процесів сертифікації. Якщо ви хочете дізнатися про переваги послуг з розробки програмного забезпечення White Label для вашого бізнесу, зв'яжіться зв’яжіться з нами сьогодні, щоб найняти спеціальну команду і почати свою фінтех-подорож!

Що таке White Label банкінг?

Банкінг з білою етикеткою - це надання третьою стороною готових платформ або продуктів підприємствам, щоб вони могли налаштувати їх під власний бренд і запропонувати своїм клієнтам. Фінтех-рішення з білою етикеткою використовують їхні технології, допомагаючи компаніям швидко вийти на ринок фінансових послуг з обробкою платежів, управлінням рахунками або навіть створенням повноцінного віртуального банку.

Приклади з реального світу включають Monobank, який працює на рівні білих міток на платформі Universal Bank. Він показує, як ці рішення можуть допомогти запровадити нові типи фінансових продуктів із найкращими практиками, такими як NIST 2.0 і OWASP Top 10.

Послуги white-label дозволяють фінтех-компаніям швидко і недорого вийти на ринок. Поки ви ще не розгорнули свою діяльність повністю, у вас є можливість інвестувати в брендинг, задоволеність клієнтів і розширення. Більшість рішень забезпечують відповідність нормативним вимогам і опціональність, а також просту стратегію входження в ринок. Деякі забезпечують найвищий рівень безпеки. Це дозволяє відповідати галузевим стандартам без зайвих зусиль.

Фінтех-компанії є основними користувачами білоетикеткових банківських додатків. Проте додатки з білою етикеткою за своєю суттю займають сильні позиції в галузях електронної комерції, охорони здоров'я та телекомунікацій. Ці сфери спираються на існуючі платформи і краще обслуговують ваших клієнтів. Все робиться без залучення додаткового персоналу для розробки програмного забезпечення.

У чому причина популярності white-Label рішень у фінтех-індустрії?

Популярність банківських додатків white-label у фінтех-індустрії зумовлена їхньою здатністю надавати фінтех-компаніям готове рішення. Це сприяє швидкому та економічно ефективному виходу на ринок банківських послуг. Ви можете зберегти індивідуальність свого бренду, використовуючи при цьому досвід банківських професіоналів.

Декілька дослідницьких даних підтверджують зростання тенденцій фінансування «білих етикеток»:

1. Згідно з повідомленням Research and Markets, прогнозується, що глобальний ринок білих банківських послуг зростатиме на 10,6% середньорічного темпу зростання з 2021 по 2028 рік.

2. Відповідно до Grand View Research, У 2020 році світовий ринок білих банківських послуг оцінювався в 1,6 мільярда доларів США, а до 2028 року, ймовірно, досягне 5,1 мільярда доларів США.

3. Опитування, проведене Finastra у 2020 році виявила, що 72% опитаних банківських керівників планували пропонувати банківські послуги білого типу іншим компаніям.

Фактори, що спонукають до впровадження найкращих білих банківських послуг

Нижчі витрати: Банківські рішення White Label не вимагають великих витрат на розробку нового банківського додатку.

Швидший вихід на ринок: Інструменти та платформи дозволяють швидко виводити на ринок фінансові послуги під власною торговою маркою.

Зосередження на брендингу. Ваш бізнес може інвестувати капітал, щоб покращити клієнтський досвід та завоювати лояльність клієнтів

Регуляторна підтримка: Найбільш поширеними є білі етикетки або модулі відповідності послуг. Вони можуть допомогти фасилітаторам у дотриманні вимог та умов фінансової установи.

Переваги White-Label Digital Bank для бізнесу

Економія коштів: Співпраця з цифровим банком, що має білу етикетку, дозволяє бізнесу заощадити на значних витратах на побудову банківської інфраструктури з нуля. Уникнувши цих витрат, ви зможете більш ефективно розподіляти свої ресурси, зосередившись на ключових компетенціях.

Швидший час виходу на ринок: Будь-який банк-провайдер white label дозволяє бізнесу запускати свої фінансові послуги швидше, ніж розвивати власну банківську інфраструктуру. Оскільки технологія вже розроблена, процес впровадження стає більш простим і швидким.

Настроюваний брендинг: Вони пропонують компаніям можливість кастомізувати брендинг своїх фінансових послуг. Такий рівень кастомізації дозволяє зберегти унікальну ідентичність бренду та виділитися на конкурентному ринку.

Доступ до експертних знань. У цифрових банках «білої етикетки» працюють банківські експерти, які володіють глибокими знаннями регуляторних та комплаєнс-вимог у галузі. Співпрацюючи з такими банками, бізнес може скористатися їхнім досвідом і гарантувати, що його фінансові послуги повністю відповідають усім відповідним нормативно-правовим актам.

Масштабованість: Гнучкість дозволяє компаніям легко додавати нові продукти та послуги в міру розширення клієнтської бази без необхідності значних додаткових інвестицій в інфраструктуру.

Яку користь компанії можуть отримати від White-Label Banking

Цифрові банківські рішення White Label можуть принести користь різним компаніям - від стартапів до великих компаній. Ось кілька прикладів компаній, які можуть скористатися перевагами банкінгу white-label:

Фінтех-стартапи. Фінтех-стартапи вважають банкінг білої етикетки привабливим. Постачальники послуг надають новомодну фінансову пропозицію під захистом власного бренду. Без високих витрат на самостійний розвиток, вони можуть зосередити капітал на інноваціях та взаємодії з клієнтами.

Малі та середні підприємства. Малі та середні підприємства можуть скористатися послугами «білої етикетки» (white-label banking), надаючи фінансові послуги, ліцензовані установою, індивідуалізовані для клієнтів або співробітників. Ці банківські рішення білої етикетки є економічно ефективними. Чому? Вони задовольняють специфічні банківські вимоги і не перешкоджають доставці ресурсів до ядра.

Небанківські фінансові установи: Платіжні системи, оператори грошових переказів та постачальники послуг мобільних гаманців можуть пропонувати банківські послуги з білою етикеткою. Це дозволяє їм побудувати більш згуртовану екосистему споживчого фінансування з білою етикеткою, що сприяє підвищенню лояльності та задоволеності клієнтів.

Платформи електронної комерції: Можна використовувати банківське програмне забезпечення white label для інтеграції брендових платіжних і фінансових рішень для зручного здійснення покупок в інтернет-магазині. Це, в свою чергу, забезпечує постійний потік надійних клієнтів, які роблять повторні покупки.

Страхові компанії. Страхові компанії можуть використовувати цифровий банкінг White Label для фінансування премій, збору платежів та виплат страхових відшкодувань. Загалом, ці можливості спрощують проведення транзакцій. Клієнтський досвід покращується завдяки створенню та розширенню сфери фінансової взаємодії.

Що слід враховувати, обираючи рішення White-Label

Розглядаючи банківське програмне забезпечення білої етикетки, компанії повинні враховувати кілька важливих факторів:

Функціональність: Зверніть увагу на рішення, яке дозволить вашому бізнесу працювати з ключовими компонентами. До них відносяться управління рахунками, ефективна обробка платежів і запобігання шахрайству. Наприклад, телекомунікаційне програмне забезпечення, таке як сертифіковані шлюзи під час впровадження програмного забезпечення. Також Serpant значно покращує доступ до банківської системи, оскільки система працює безпечно і обробляє дані через API або SDK

Налаштування: Важливим є те, наскільки фінтех-платформа white label може реалізувати брендування та кастомізацію інтерфейсу. Таким чином, комерційне використання може адаптувати програмне забезпечення до іміджу бренду і забезпечити покращений досвід для кінцевого споживача. При цьому задовольняючи специфікації кінцевого споживача.

Інтеграція: Передові фінансові рішення легко інтегрувати зі стороннім програмним забезпеченням, наприклад, платіжними системами та CRM для бухгалтерії. З цієї причини шлюзи, що надають REST-API або SDK, можуть легко інтегрувати цей потік. Все робиться з урахуванням безпеки та відповідності в контексті оформлення замовлення. Таким чином, фінансова система «біла етикетка» забезпечує легкий спосіб комунікації для всього вашого бізнесу.

Відповідність: Відповідність нормативним вимогам не підлягає обговоренню. Платформа повинна відповідати галузевим стандартам, таким як «Знай свого клієнта», «Протидія відмиванню грошей» тощо. Сертифіковані шлюзи можуть забезпечити оперативне та ефективне виконання цих вимог.

Безпека: Ефективна інфраструктура безпеки має вирішальне значення для захисту персональних даних клієнтів. Рішення або стратегії, які забезпечують такі функції безпеки, як наскрізне шифрування, двофакторна автентифікація та попередньо перевірені SDK, забезпечують найвищий рівень безпеки. Це досягається шляхом відокремлення основних питань конфіденційності від інтерфейсів користувацьких програм.

Масштабованість: Мобільне рішення white label має масштабуватися відповідно до зростання бізнесу. Збільшувати кількість транзакцій/послуг, що надаються. Крім того, це призведе до ускладнення функціоналу в системі. Масштабований дизайн відноситься до природи платформи. Вона може рости разом зі зміною бізнес-вимог без кардинальних редизайнів.

Підтримка та технічне обслуговування. Безперервне, якісне обслуговування клієнтів та часті оновлення програмного забезпечення не залежать від частого усунення простоїв та успішного вирішення проблем. Постачальники банківських послуг White Label з історією оновлень та підтримкою 24/7 будуть цінними для стабілізації роботи.

Приклади White-Label у Fintech

Рішення білих міток у фінтех поширені, і кілька помітних прикладів підкреслюють їхню ефективність у галузі:

Fintech Neobank

Відомі необанки, такі як N26, Chime, Revolut і Monzo продавають рішення white-label. Такі сервіси можна використовувати для створення нових банківських послуг і функцій, згаданих вище. І все це без наскрізного впровадження. Вони використовують сервіси (білі етикетки) для концептуалізації нових банківських послуг з нуля.

ABN Amro і Tink

ABN Amro це новий банківський додаток Grip, який працює на базі Tink, відкритої цифрової банківської платформи White Label. Це партнерство дозволяє клієнтам, які не є клієнтами ABN Amro, отримати доступ до п'яти цифрових банківських рахунків і керувати ними.

Компанії з бухгалтерського обліку та розрахунку заробітної плати

Такі компанії, як BDO, Grant Thornton, and PwC є прикладами постачальників банківських послуг з білою етикеткою. Такі постачальники фінансового програмного забезпечення як Quickbooks, Visma, and Sage можуть швидко розширити рішення, вбудувавши фінансові продукти white label у свій бренд.

Важливо зазначити, що навіть готова інфраструктура потребує конфігурації. Тому компаніям варто замислитися над вибором найбільш підходящої платформи для кінцевого користувача. Те ж саме стосується співпраці з надійним партнером з розробки. Звичайно, якщо постачальники послуг цифрового банкінгу White Label хочуть ефективно використовувати свої можливості для управління фінансами.

Індивідуальна розробка в програмних рішеннях White Label

Індивідуальна розробка додатків в банківських рішеннях white-label включає в себе формування програмного забезпечення відповідно до унікальних вимог вашого бізнесу та його адаптацію для підвищення ефективності, інтуїтивності та інтеграції з іншими системами. Така система робить ваш бренд унікальним і дозволяє вам залишатися в тренді в динамічному фінтех-середовищі.

Ключові переваги

Функції, орієнтовані на бізнес-вимоги: Спеціальна розширена аналітика, інструменти штучного інтелекту та сервіси на основі блокчейну розроблені для підтримки бізнес-вимог останнього.

Розумніша інтеграція сторонніх розробників: Ви можете легко вдосконалити своє рішення за допомогою інших основних служб (таких як платіжні шлюзи, системи керування взаємовідносинами з клієнтами та аналітичні інструменти).

Розширені можливості користувача: Ви можете розробити унікальний, простий у використанні інтерфейс, який на 100% відповідає вашому бренду для ваших клієнтів.

Відповідність галузевим стандартам: Відповідність нормативним вимогам платформи (наприклад, GDPR, відповідність KYC/AML та/або місцевим фінансовим нормам).

Масштабованість і гнучкість: Надійна серверна інфраструктура для розширення можливостей бізнесу для підтримки зростання трафіку та обслуговування.

Кращі практики для успішного фінтех-проекту White-Label

Успішні фінтех-проекти white-label потребують ретельного планування та уваги до різних аспектів. Пропонуємо вам чек-лист для створення успішного white label додатку для мобільного банкінгу:

- Налаштування: Додаток white-label також має бути розроблений так, щоб його було легко додати до вашого бренду. Усі компоненти, включно з кольорами та шрифтами, мають бути легко адаптовані. Щоб відповідати стилю вашого бренду і допомагати вам створювати персональний користувацький досвід.

- Функції: Опишіть характеристики додатку на основі дослідження цільових користувачів. Виберіть і підкресліть специфічні особливості, які відрізняють додаток від інших. Використовуйте новітні технології, щоб оптимізувати функціонал та вплив додатку.

- Брендінг: Підтримуйте єдиний стиль вашого бренду на всіх етапах взаємодії. Переконайтеся, що ваш банківський додаток white label одразу відчувається, що він від вашого бренду. Починаючи з естетики, тону і стилю і закінчуючи повідомленням вашого бренду, щоб він вигідно вирізнявся на конкурентному ринку.

- Витрати на розробку: Оцініть та спрогнозуйте вартість розробки у чітко структурований спосіб. Оскільки додатки white-label зазвичай пропонують лише мінімальний набір функцій. Розуміти додаткові витрати на кастомізацію та інтеграцію. Це допоможе вам спрогнозувати бюджет і уникнути непередбачуваних витрат.

- API та інтеграція: Перелічіть основні інтеграції, які знадобляться додатку. Сюди входять платіжні шлюзи, веб-калькулятори або сервіси цифрового рукописного вводу. Додаток має бути легко розширюваним архітектурно.

- Безпека: Безпека у фінтеху має першорядне значення. Встановіть двофакторну автентифікацію та важливі рекомендації протягом усього циклу розробки фінтех-додатків та програмного забезпечення. Це захистить конфіденційні дані користувачів. Регулярно переглядайте та оновлюйте протоколи безпеки. Такі дії будуть ефективними проти нових загроз і вимог до дотримання законодавства.

- Підтримка: Створіть ефективну та проактивну систему підтримки користувачів. Здатна швидко реагувати на потреби користувачів, щоб підтримувати безперебійну роботу користувачів. Це створює довіру серед ваших клієнтів, демонструючи їм вашу зацікавленість у безперервній підтримці.

- Складності перепродажу: Подбайте про домовленості щодо перепродажу або передачі роялті партнеру з розробки. Визначте, чи буде продаж за прямою передплатою або оптом. Знайдіть найбільш підходящий варіант для досягнення хорошого прибутку та безперервності бізнес-життя.

- Приєднання: Визначте, хто буде ліцензувати та продавати основне банківське програмне забезпечення «білої етикетки». Також можна найняти компанію або агента для продажу продукту на комісійних засадах. Чітко визначена стратегія продажів забезпечує найвищий дохід

Наш досвід

SDK для криптогаманця на основі мультиплатформи Kotlin

Однією з цілей була уніфікація бізнес-логіки та використання спільної кодової бази на різних платформах. Для цього ми використали технологію Kotlin Multiplatform, що дозволила нам реалізувати однакові бізнес-моделі, процеси, запити, внутрішню обробку даних та шифрування на всіх цільових платформах.

Інтеграція бізнес-логіки дала такі переваги:

- Узгоджена обробка даних: Тепер ми можемо використовувати однакові методи для отримання та представлення даних на всіх платформах, забезпечуючи єдину взаємодію з користувачем і узгодженість даних.

- Обробка помилок і проміжні стани: За допомогою уніфікованої бізнес-логіки ми обробляємо помилки та проміжні стани однаково на різних платформах, підвищуючи надійність і розуміння користувачами.

Наприклад, високоточні цифрові значення обробляються однаково на обох платформах, зберігаючи точність і надійність обробки даних. Ця уніфікація бізнес-логіки значно оптимізувала зусилля щодо розробки та покращила загальну продуктивність і взаємодію з користувачем на різних платформах.

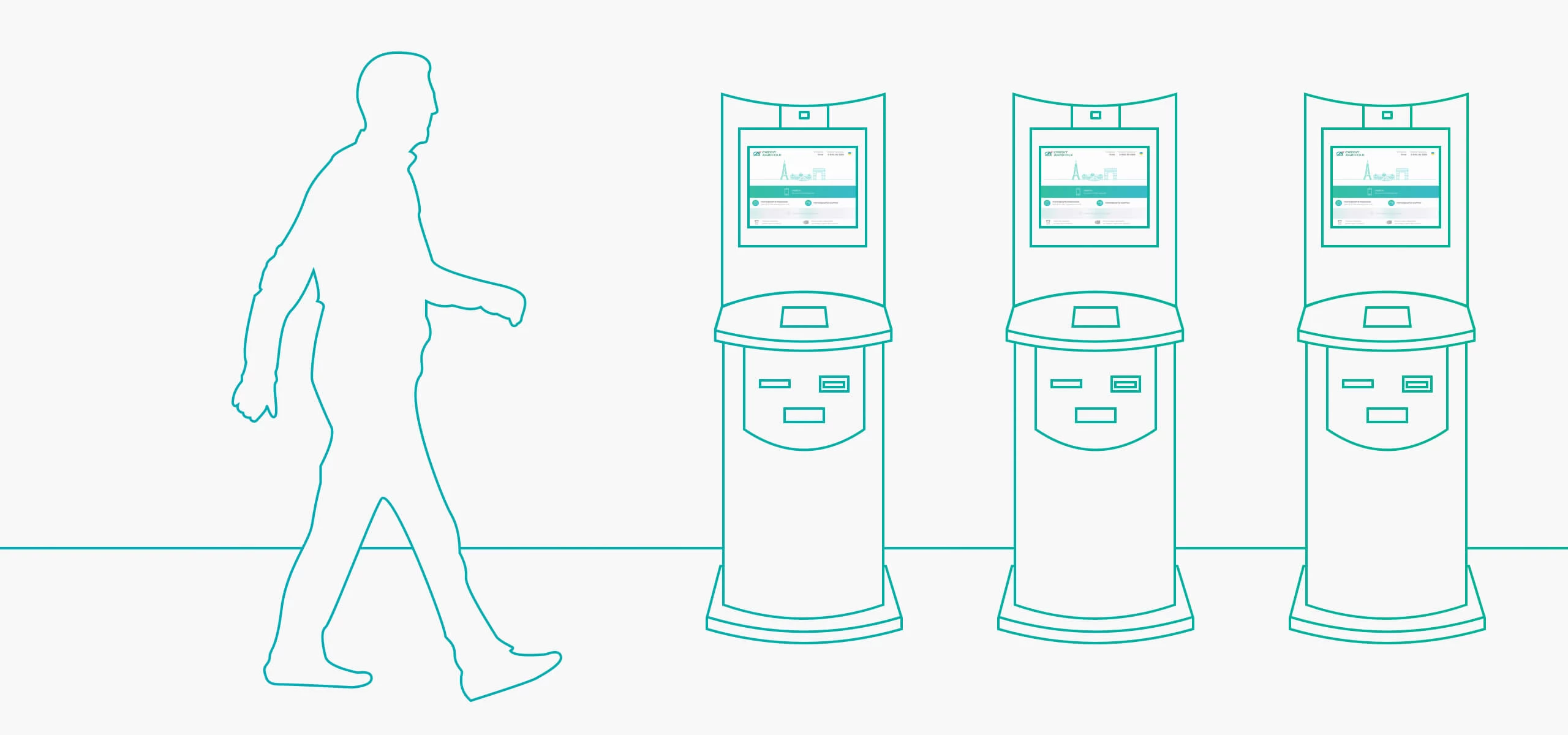

Дизайн інтерфейсу платіжних кіосків Credit Agricole

Нашій команді було доручено розробити інтерфейс для платіжних кіосків Credit Agricole. Основне завдання цих кіосків – зменшити черги в офісах банків і полегшити роботу касирів. Тому вкрай важливо, щоб інтерфейс кіоску був виключно зручним і зрозумілим, щоб він задовольнив навіть найнедосвідченіших користувачів.

Конструкція спрямована на те, щоб зробити роботу кіосків максимально простою, забезпечуючи безперебійну та легку роботу для всіх користувачів.

Висновок

Як бачите, white-label фінтех-розробка дуже добре налаштовується та адаптується. Такі рішення підходять як для капіталізованих необанків, так і для нішевих стартапів. Безсумнівно, для безпечних і брендованих фінансових послуг white label варто впроваджувати програмне забезпечення white label. Але якщо ви не знаєте, як обрати правильне рішення для вашого проекту та отримати вигоду на ринку, не соромтеся звертатися до нас!

Як компанія з розробкою ІТ з найвищим рейтингом із 15-річним досвідом, Stfalcon надає такі фінтех-послуги:

- Розробка функціональних можливостей White-Label: ми можемо створити функціональні можливості White-Label з нуля, точно адаптовані до ваших вимог.

- Конфігурація та персоналізація: наш досвід включає налаштування та персоналізацію готового білого програмного забезпечення для фінтех відповідно до потреб вашого бренду та унікального бізнесу.

- Інтеграція з існуючими рішеннями: ми можемо легко інтегрувати програмне забезпечення білої мітки з вашими поточними рішеннями для безперебійної роботи.

- Професійна технічна підтримка та обслуговування: ми пропонуємо надійну технічну підтримку, технічне обслуговування та оновлення за вимогою, щоб забезпечити ефективну роботу вашого білого проекту.

Поширені запитання про рішення White Label для фінтех та банківських послуг

Чи відрізняється white labeling від інших моделей партнерства у фінтеху?

Біла етикетка означає створення певного продукту або послуги, а потім продаж його під брендом іншої фірми. У таких ситуаціях ви можете розширювати свою діяльність, не створюючи кожен елемент окремо. На відміну від партнерських відносин, ко-брендингу або аутсорсингу, «біла етикетка» дозволяє вам зберегти повний контроль над вашим брендом і тим, як його сприймають кінцеві користувачі, використовуючи при цьому попередньо створену платформу для швидкого отримання інформації про ринок банківських послуг «білої етикетки».

Для кого призначений фінтех білої етикетки?

Перевага цифрових банківських рішень полягає в тому, що їх можна узагальнити для різних бізнес-екосистем. Сюди входять фінтех-компанії, електронні магазини, страхові компанії та небанківські фінансові посередники. Ви також можете надавати банківські та фінансові послуги в такий спосіб, не вигадуючи велосипед.

Скільки часу займає впровадження фінтех-рішення з білою етикеткою?

Час реалізації залежить від необхідних вимог до кастомізації та інтеграції. Це може тривати від кількох тижнів до кількох місяців. Цей етап включає відповідні налаштування, перевірку та впровадження. Вони є важливими для забезпечення належного функціонування системи.

Читати кейс

Читати кейс

Читати кейс

Читати кейс